- 元宇宙:本站分享元宇宙相關資訊,資訊僅代表作者觀點與平臺立場無關,僅供參考.

一、RWA賽道深度解析:2025加密市場的增長引擎

在過去的幾年里,去中心化金融(DeFi)迅速崛起,創(chuàng)造了一個無需傳統(tǒng)銀行體系就能運行的金融生態(tài)。然而,DeFi領域面臨的一個核心問題是,整個市場的運作仍然高度依賴于加密資產(chǎn)(如BTC、ETH和穩(wěn)定幣),缺乏足夠的真實世界資產(chǎn)(Real-WorldAssets,RWA)支撐,使得DeFi的發(fā)展始終受限于加密市場本身的波動性。RWA賽道的出現(xiàn),正在打破這一限制,它將現(xiàn)實世界的金融資產(chǎn)與Blockchain技術結合起來,不僅能夠提升鏈上金融產(chǎn)品的穩(wěn)定性,還能為整個市場帶來巨大的流動性增量。這一賽道正在成為機構投資者和主流金融機構進入加密行業(yè)的關鍵橋梁,甚至可能推動整個Blockchain行業(yè)邁入新的增長周期。

RWA的核心概念是將傳統(tǒng)金融市場中的各類資產(chǎn)(如債券、房地產(chǎn)、股票、藝術品、私募股權等)進行數(shù)字化,并通過Blockchain技術將其轉換為可在鏈上交易、抵押或借貸的Tokens化資產(chǎn)。這一過程不僅增強了資產(chǎn)的流動性,還降低了傳統(tǒng)金融市場中的摩擦成本,例如交易清算時間長、中介成本高、流動性受限等問題。以債券市場為例,傳統(tǒng)債券交易往往涉及多個金融機構和監(jiān)管部門,中間環(huán)節(jié)繁瑣,導致交易成本高昂,而RWATokens化可以實現(xiàn)鏈上實時清算,極大提升交易效率,并降低交易成本。同時,由于Blockchain的透明性和可追溯性,RWA資產(chǎn)的管理更加透明,能夠有效減少市場中的欺詐和不當操作。

隨著Blockchain技術的成熟和市場需求的增長,RWA賽道正在吸引越來越多的機構參與。例如,全球最大的資產(chǎn)管理公司之一貝萊德(BlackRock)近期推出了一款基于Blockchain的Tokens化基金B(yǎng)UIDL,該基金主要持有美債等穩(wěn)定資產(chǎn),并通過Blockchain提供更高效的交易方式。此外,富蘭克林鄧普頓(FranklinTempleton)等傳統(tǒng)金融巨頭也在積極嘗試將旗下的部分基金產(chǎn)品進行Tokens化,使投資者能夠更便捷地參與市場。這些案例表明,RWA賽道已經(jīng)不僅僅是一個“加密敘事”,而是正在成為全球金融市場數(shù)字化的一個核心趨勢。

總體來看,RWA賽道的興起不僅代表著Blockchain技術的成熟和應用場景的拓展,也意味著全球金融市場正在進入一個去中心化和高效化的新階段。對于市場參與者而言,如何抓住RWA資產(chǎn)Tokens化的機遇,布局基礎設施和關鍵協(xié)議,將成為未來幾年加密行業(yè)發(fā)展的核心命題。二、當前市場環(huán)境:宏觀經(jīng)濟與RWA發(fā)展的催化因素

在當前全球經(jīng)濟的不確定性加劇、流動性周期變化以及數(shù)字資產(chǎn)市場蓬勃發(fā)展的背景下,RWA(Real-WorldAssets,現(xiàn)實世界資產(chǎn))賽道正在成為加密行業(yè)中最重要的增長點之一。隨著美聯(lián)儲貨幣政策的調整、通脹壓力的持續(xù)影響、債務市場的波動以及機構對加密市場的參與度提升,RWA的發(fā)展迎來了前所未有的契機。同時,傳統(tǒng)金融體系的弊端和DeFi(去中心化金融)的成熟度不斷提升,也推動了現(xiàn)實世界資產(chǎn)向鏈上遷移的步伐。本文將從全球宏觀經(jīng)濟形勢、流動性環(huán)境、政策監(jiān)管趨勢、機構入場情況和DeFi生態(tài)的成熟度五個方面,深度探討RWA賽道的發(fā)展催化因素。

2.1全球宏觀經(jīng)濟形勢:通脹、利率與市場避險情緒的變化

全球宏觀經(jīng)濟環(huán)境是影響RWA發(fā)展的最核心變量之一。近年來,受新冠疫情后經(jīng)濟復蘇乏力、地緣政治沖突加劇、供應鏈問題和央行政策調整等因素的影響,全球經(jīng)濟增長存在極大的不確定性。其中,通脹和利率政策的變化,直接影響了資金流動性和投資者的資產(chǎn)配置策略,也間接推動了RWA賽道的發(fā)展。

首先,從通脹的角度來看,過去兩年美聯(lián)儲的激進加息政策對全球市場產(chǎn)生了深遠的影響。自2022年以來,美聯(lián)儲連續(xù)多次加息,以遏制高企的通脹率,導致全球流動性收緊。高利率環(huán)境下,投資者的風險偏好降低,傳統(tǒng)金融市場受到?jīng)_擊,導致資本更傾向于流入低風險、高收益的資產(chǎn)類別。這促使投資者開始關注國債、黃金、房地產(chǎn)等資產(chǎn),而這些資產(chǎn)的Tokens化恰好成為RWA賽道的重要增長點。例如,美債Tokens化(如OndoFinance提供的OUSGTokens)因其較高的年化收益率(5%以上)而成為加密市場上的重要投資工具,吸引了大量DeFi資金流入。其次,隨著全球債務危機加劇,RWA賽道成為資金避險的重要選項。截至2024年,全球債務總額已經(jīng)突破300萬億美元,其中美國國債超過34萬億美元,財政赤字創(chuàng)歷史新高。這種情況下,投資者對于傳統(tǒng)金融市場的信心受到?jīng)_擊,紛紛尋求更透明、高效的金融基礎設施,而Blockchain技術提供的去信任、無邊界、低成本的特點,使RWA資產(chǎn)的鏈上化成為最佳解決方案。此外,在高通脹環(huán)境下,黃金和大宗商品的需求激增,黃金Tokens(如PAXG、XAUT)也成為加密市場中的熱門資產(chǎn)。整體來看,全球經(jīng)濟的不確定性增加了投資者對避險資產(chǎn)的需求,而RWA賽道的創(chuàng)新讓這些資產(chǎn)能夠更便捷地進入加密市場,從而推動了該賽道的爆發(fā)式增長。

2.2流動性環(huán)境:美聯(lián)儲政策轉向與市場風險偏好變化

RWA賽道的快速發(fā)展,離不開全球流動性環(huán)境的變化。2022-2023年,美聯(lián)儲實施大幅加息,導致全球市場的流動性嚴重緊縮。然而,2024年以來,隨著通脹壓力的緩解,美聯(lián)儲已進入加息尾聲,甚至可能開始降息周期,市場流動性預期發(fā)生變化,這對RWA賽道形成了極大的推動作用。

首先,美聯(lián)儲貨幣政策的調整,使得市場對于穩(wěn)定收益資產(chǎn)的需求上升。DeFi生態(tài)在2021-2022年經(jīng)歷了高波動和高風險階段,但當前投資者更傾向于低風險、可預測的收益產(chǎn)品,而RWA賽道正好提供了這一解決方案。例如,債券Tokens化和私募市場Tokens化,使投資者可以在DeFi生態(tài)中享受更穩(wěn)定、更合規(guī)的收益模式,這也是RWA在2024年爆發(fā)的重要原因之一。其次,從加密市場的角度來看,BTC在2024年迎來現(xiàn)貨ETF通過,機構資本持續(xù)流入,使得整個加密市場的資金池擴大,而這些資金在BTC之外,也需要尋找更穩(wěn)定的投資標的。RWA資產(chǎn)因其與傳統(tǒng)金融市場的深度綁定,成為機構資金的重要配置方向。例如,貝萊德(BlackRock)、富達(Fidelity)等資產(chǎn)管理巨頭已開始關注RWA領域,并推出相關投資產(chǎn)品,這將進一步推動RWA賽道的增長。此外,隨著DeFi的利率下降,RWA賽道的收益率優(yōu)勢愈發(fā)明顯。2021-2022年DeFi生態(tài)的收益率普遍高達10%以上,但2024年大部分DeFi協(xié)議的穩(wěn)定幣收益率已經(jīng)降至2%-4%之間,而RWA賽道的美債收益率仍然保持在5%以上,這使得RWA資產(chǎn)成為新的DeFi收益支柱,吸引了大量資金流入。

2.3政策監(jiān)管趨勢:RWA賽道的合規(guī)化進程

在加密行業(yè)的發(fā)展歷程中,監(jiān)管問題一直是市場關注的焦點,而RWA賽道的崛起,正是因為其相較于其他DeFi賽道更具合規(guī)性,能夠滿足機構投資者的需求。各國監(jiān)管機構逐步接受資產(chǎn)Tokens化這一創(chuàng)新模式,并探索如何通過法律框架來支持RWA生態(tài)的發(fā)展。

首先,美國SEC(證券交易委員會)和CFTC(商品期貨交易委員會)已經(jīng)對證券Tokens化、債券Tokens化等領域展開研究,并允許部分機構在合規(guī)框架下發(fā)行Tokens化資產(chǎn)。例如,Securitize已經(jīng)獲得了SEC的認可,能夠發(fā)行基于Blockchain的證券Tokens,這為RWA賽道的合規(guī)化提供了良好示范。其次,歐洲、日本、新加坡等地對RWA賽道持相對開放態(tài)度。例如,瑞士的SIXDigitalExchange(SDX)和德國的BoerseStuttgartDigitalExchange(BSDEX)都已支持Tokens化股票交易,而新加坡政府也積極推動RWA資產(chǎn)的鏈上化發(fā)展。這些政策上的利好,使得機構投資者更愿意進入RWA賽道,為其發(fā)展提供了堅實的基礎。

2.4機構入場與DeFi生態(tài)成熟度提升

除了宏觀經(jīng)濟、政策監(jiān)管外,機構的入場和DeFi生態(tài)的成熟度也是RWA賽道增長的重要驅動因素。傳統(tǒng)機構開始關注DeFi與TradFi(傳統(tǒng)金融)的融合,許多頭部資產(chǎn)管理公司、銀行、對沖基金都已開始研究如何在Blockchain上發(fā)行和交易RWA資產(chǎn)。與此同時,DeFi生態(tài)也逐步從“高波動、高風險”向“穩(wěn)定收益、合規(guī)發(fā)展”轉變,RWA賽道正好成為這一趨勢的核心受益者。越來越多的DeFi協(xié)議(如MakerDAO、Aave、MapleFinance)正在與RWA資產(chǎn)進行深度結合,這使得RWA賽道的成長具有更強的可持續(xù)性。

總結來看,RWA賽道的爆發(fā)不僅是市場需求推動的結果,更是全球宏觀經(jīng)濟、政策監(jiān)管、流動性環(huán)境和DeFi生態(tài)演變共同作用的產(chǎn)物。在這些催化因素的驅動下,RWA賽道有望成為2024-2025年加密市場增長最重要的引擎之一。三、RWA賽道的主要分類與核心項目分析

在加密市場不斷成熟、機構資金加速涌入的背景下,RWA賽道的崛起成為一大趨勢。RWA賽道的核心目標是將傳統(tǒng)金融市場中的資產(chǎn),如債券、房地產(chǎn)、商品、私募股權等,以BlockchainTokens化的方式進行發(fā)行、交易和管理,使其更具流動性、更易獲取,并能夠與DeFi生態(tài)融合。這不僅為傳統(tǒng)資產(chǎn)帶來了去中心化金融的便利性,也為DeFi生態(tài)提供了更穩(wěn)定的收益來源。RWA賽道的應用場景豐富,不同類型的現(xiàn)實世界資產(chǎn)在鏈上的表現(xiàn)形式各異,通常可以分為以下幾大類別:債券類RWA、商品與大宗資產(chǎn)RWA、房地產(chǎn)RWA、股權與私募市場RWA、基礎設施與供應鏈RWA。在這一部分,我們將詳細探討這些類別的核心邏輯,并分析當前市場上的代表性項目,以更深入地理解RWA賽道的布局。

3.1債券類RWA:美債、國債、公司債的鏈上化

債券市場是全球金融市場中最重要的資產(chǎn)類別之一,尤其是美國國債(UST),被視為全球最安全的資產(chǎn)之一,廣泛用于避險和儲備資產(chǎn)。隨著DeFi生態(tài)的成熟,越來越多的機構嘗試將債券資產(chǎn)引入Blockchain,實現(xiàn)收益的透明化、流動性的提升以及全球化交易的可能性。

目前,全球債務市場規(guī)模已超過300萬億美元,其中美債占比極高,而加密市場的總市值僅2-3萬億美元,RWA賽道的債券化資產(chǎn)若能順利引入DeFi生態(tài),將會極大地改變市場格局。傳統(tǒng)債券市場的流動性受限于交易時間、市場準入門檻、結算周期等因素,而鏈上債券能夠提供7*24小時交易、無國界準入、秒級結算等優(yōu)勢,使其成為DeFi生態(tài)的重要補充。

代表性項目分析:目前在RWA賽道中,債券Tokens化領域的主要參與者包括OndoFinance、MapleFinance、BackedFinance等。

OndoFinance:目前是最活躍的債券Tokens化項目之一,專注于美債Tokens化,提供OUSG(OndoShort-TermUSGovernmentBondFund),允許DeFi用戶在鏈上獲得類似于短期美債ETF的收益,年化回報率超過5%。Ondo的Tokens化債券由合規(guī)機構托管,符合美國證券法要求,同時可在鏈上自由流通。

MapleFinance:最初專注于DeFi貸款市場,后擴展至RWA賽道,提供基于鏈上的債務融資服務。Maple允許機構投資者在DeFi生態(tài)中發(fā)行債券,為加密市場提供穩(wěn)定的收益來源。

BackedFinance:推出了多種債券ETFTokens化產(chǎn)品,如$bIB01(對應iShares短期美債ETF),為投資者提供傳統(tǒng)金融市場中主流債券ETF的鏈上版本,降低了交易門檻,并提高了可訪問性。

債券類RWA賽道的崛起,不僅滿足了傳統(tǒng)機構的需求,也為DeFi生態(tài)帶來了新的收益來源,進一步推動了RWA資產(chǎn)的增長。

3.2商品與大宗資產(chǎn)RWA:黃金、原油等商品的鏈上化

商品市場是另一個重要的RWA賽道,尤其是黃金,由于其長期作為價值存儲的作用,成為Blockchain上最早實現(xiàn)Tokens化的資產(chǎn)之一。商品的Tokens化使投資者可以更便捷地進行交易,并能夠直接與DeFi生態(tài)結合,提高資產(chǎn)的流動性。

黃金長期以來是通脹對沖工具,在全球經(jīng)濟不確定性增加的情況下,市場對黃金的需求不斷攀升。然而,傳統(tǒng)黃金市場的交易成本較高,交割流程復雜,而Tokens化黃金資產(chǎn)(如PAXG、XAUT)能夠提供無縫跨境交易、智能合約管理和DeFi質押等功能,使其成為加密市場的重要資產(chǎn)類別。

代表性項目分析:

PAXG(PaxosGold):由Paxos發(fā)行的黃金Tokens,每1枚PAXG代表1盎司倫敦金庫中的實物黃金,可隨時兌換實體黃金。PAXG目前是鏈上交易量最高的黃金Tokens,被廣泛用于DeFi質押和交易。

XAUT(TetherGold):由Tether發(fā)行的黃金Tokens,同樣與實物黃金掛鉤,允許用戶在全球范圍內進行無縫交易,并參與DeFi生態(tài)。

CommoditiesDAO:探索更多商品(如石油、銅、大豆等)上鏈的可能性,使大宗商品市場能夠更透明、高效地運行。

黃金和其他大宗商品的Tokens化,正在改變商品市場的交易方式,使其更加開放,并為加密市場帶來了更強的抗通脹資產(chǎn)類別。

3.3房地產(chǎn)RWA:資產(chǎn)流動性的突破口

房地產(chǎn)市場是全球最大的不動產(chǎn)市場之一,然而由于高交易成本、低流動性等問題,傳統(tǒng)房地產(chǎn)市場難以與DeFi生態(tài)整合。而RWA賽道中的房地產(chǎn)Tokens化,使得全球投資者可以通過Blockchain參與房地產(chǎn)市場,打破地域和資金壁壘。

代表性項目分析:

RealT:將美國房地產(chǎn)資產(chǎn)進行Tokens化,每個Tokens代表房地產(chǎn)資產(chǎn)的部分所有權,投資者可以通過持有Tokens獲得租金收益。

LABSGroup:專注于亞洲房地產(chǎn)Tokens化市場,允許個人投資者以極低的門檻參與高端房地產(chǎn)投資。

房地產(chǎn)RWA賽道的發(fā)展,使得不動產(chǎn)市場的流動性大幅提升,同時也為DeFi提供了新的質押資產(chǎn),促進了整個生態(tài)的增長。

3.4私募股權與基金RWA:讓VC投資更透明

傳統(tǒng)的VC投資和私募基金市場長期以來存在高門檻、低透明度的問題,而RWA賽道的Tokens化使這些資產(chǎn)變得更具流動性。例如,知名資產(chǎn)管理公司HamiltonLane通過Blockchain發(fā)行Tokens化基金,使投資者可以以更低的門檻參與私募市場。

此外,Securitize等合規(guī)Tokens化平臺,正在幫助更多傳統(tǒng)機構將股權資產(chǎn)上鏈,使其能夠在二級市場交易,提升了流動性。四、RWA賽道的挑戰(zhàn)與潛在突破點

在過去幾年里,RWA賽道逐漸吸引了許多Blockchain行業(yè)的關注。RWA旨在將現(xiàn)實世界中的資產(chǎn),如房地產(chǎn)、債券、股票、商品等,數(shù)字化并納入Blockchain生態(tài)系統(tǒng),從而使其可以在去中心化的金融(DeFi)平臺上交易、質押、借貸等。這一賽道的潛力巨大,但同時也面臨著眾多挑戰(zhàn),如何克服這些挑戰(zhàn),將是決定其能否持續(xù)發(fā)展的關鍵。

首先,最顯著的挑戰(zhàn)之一是法律合規(guī)性問題。傳統(tǒng)的資產(chǎn)通常受制于各國的法律和監(jiān)管框架,而將這些資產(chǎn)數(shù)字化后引入Blockchain環(huán)境,可能會面臨監(jiān)管機構的審查和政策的適應性問題。許多國家目前的金融監(jiān)管政策并未對加密資產(chǎn)和Blockchain技術明確規(guī)定,尤其是在涉及到跨國資產(chǎn)轉移時,法律的不確定性更是增大了企業(yè)的風險。比如,如何在全球范圍內合法地將房地產(chǎn)或債券等傳統(tǒng)資產(chǎn)轉移到Blockchain上,并在不同法域下確保合規(guī)性,這不僅需要法律專家的深度參與,還可能需要相關國家進行法律框架的修訂。此外,數(shù)字化資產(chǎn)的管理和所有權轉移問題也可能帶來復雜的監(jiān)管挑戰(zhàn),涉及到如何驗證資產(chǎn)的實際存在及其所有者的合法性。

此外,技術層面的挑戰(zhàn)也不容忽視。盡管Blockchain技術在數(shù)據(jù)不可篡改、去中心化等方面具有明顯優(yōu)勢,但如何有效地將現(xiàn)實世界的資產(chǎn)轉化為數(shù)字形式仍然是一個復雜的問題。這不僅涉及到如何將實體資產(chǎn)進行token化(即將其轉化為數(shù)字Tokens),還需要確保這些Tokens能夠精確反映資產(chǎn)的價值和流動性。目前,資產(chǎn)的數(shù)字化過程往往需要依賴傳統(tǒng)的第三方中介機構來進行評估和背書,如銀行或法律機構,這就帶來了去中心化理念和傳統(tǒng)中心化機構之間的矛盾。此外,資產(chǎn)的托管與管理問題也是技術方面的一大難題。雖然Blockchain能夠提供透明度和自動化,但如何確保資產(chǎn)的安全性和合規(guī)性,尤其是在沒有中心化中介的情況下,是必須解決的問題。Blockchain的智能合約可以大大簡化資產(chǎn)交易過程,但一旦發(fā)生漏洞或錯誤,可能導致巨大的資產(chǎn)損失,因此智能合約的安全性和審計非常重要。

對于RWA賽道的創(chuàng)新者來說,如何有效結合Blockchain的優(yōu)勢與現(xiàn)實世界的需求是關鍵。尤其在資產(chǎn)流動性問題上,Blockchain的去中心化特性可以讓資產(chǎn)變得更加流動,但現(xiàn)實世界資產(chǎn)往往面臨流動性不足的問題。比如,房地產(chǎn)這種高價值資產(chǎn)的交易周期較長,市場參與者較為有限。如何利用Blockchain打破傳統(tǒng)資產(chǎn)的流動性瓶頸,讓這些資產(chǎn)在全球范圍內流動,成為DeFi平臺的流動資產(chǎn),是RWA賽道的潛在突破點之一。通過引入資產(chǎn)的token化,可以使得一個房地產(chǎn)項目、債券等資產(chǎn)能夠被切割成多個小份額,從而降低交易門檻,吸引更多的投資者參與,并使資產(chǎn)更加流動。此外,資產(chǎn)的token化還能夠提高市場的透明度,投資者可以通過Blockchain的公開記錄來追蹤資產(chǎn)的流動情況,降低了市場信息不對稱的問題。

除了法律和技術的挑戰(zhàn),市場接受度也是RWA賽道面臨的重要障礙。雖然Blockchain在Crypto和DeFi領域取得了顯著的成就,但對于傳統(tǒng)的投資者而言,Blockchain和數(shù)字資產(chǎn)仍然是一個相對陌生的概念。尤其是對于那些習慣了傳統(tǒng)金融體系和資產(chǎn)類別的投資者來說,數(shù)字化的資產(chǎn)并不一定能夠立即獲得他們的信任。為了打破這一障礙,RWA賽道需要與傳統(tǒng)金融機構建立更加緊密的合作關系。一個潛在的突破點在于,隨著越來越多的傳統(tǒng)金融機構開始接受Blockchain技術并探索與加密資產(chǎn)的合作,RWA賽道也有機會從這些機構的資源和信譽中獲得支持。例如,銀行和資產(chǎn)管理公司可以通過為數(shù)字資產(chǎn)提供背書,或者與Blockchain平臺合作,幫助推動RWA的市場接受度。

另外,RWA賽道的潛在突破點還包括多鏈互操作性和流動性創(chuàng)新。目前,許多RWA項目依賴于Ethereum或其他主流公鏈,然而不同公鏈之間的互操作性仍然存在較大的挑戰(zhàn)。如果RWA能夠實現(xiàn)多鏈互操作性,跨鏈資產(chǎn)轉移將變得更加順暢,資產(chǎn)的價值流動也將得到極大的提升。為了實現(xiàn)這一點,跨鏈協(xié)議和橋接技術將成為RWA賽道中的重要突破點。這不僅能夠提升資產(chǎn)的流動性,還能擴展RWA的市場份額,吸引更多的投資者和用戶。五、RWA未來展望與投資策略

隨著Blockchain技術的不斷成熟與發(fā)展,RWA賽道正在經(jīng)歷著一場潛移默化的變革。傳統(tǒng)資產(chǎn)與加密世界的融合將不僅僅是數(shù)字資產(chǎn)的補充,更可能會重塑全球金融體系。未來的RWA將帶來巨大的市場機會,但也伴隨著復雜的挑戰(zhàn)。為了在這一領域獲得成功,投資者需要對行業(yè)的發(fā)展趨勢有深刻的理解,并設計出合理的投資策略。

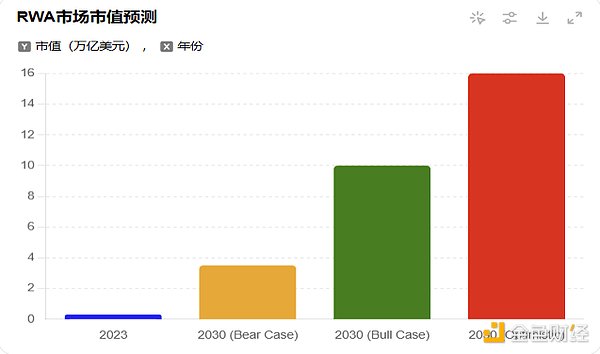

RWA的未來展望充滿了潛力,尤其是在Blockchain技術與傳統(tǒng)金融體系之間的橋梁作用愈加明顯的情況下。隨著Blockchain技術逐漸被金融機構接納,傳統(tǒng)資產(chǎn)的token化將變得越來越普遍。預計在未來幾年內,資產(chǎn)token化將成為主流,尤其是在房地產(chǎn)、債券、股權和商品等領域。傳統(tǒng)金融市場對于數(shù)字資產(chǎn)的開放度日益提高,這一趨勢也將加速RWA的增長。銀行、保險公司以及資產(chǎn)管理公司等機構正在探索如何利用Blockchain技術實現(xiàn)資產(chǎn)管理的自動化和透明化,同時降低操作成本和提高效率。尤其是在那些資本密集型行業(yè)中,RWA的市場潛力將更加顯著,數(shù)字化后的資產(chǎn)可以跨越地域限制,為全球投資者提供前所未有的投資機會。

RWA的未來展望與整個金融體系的數(shù)字化進程息息相關。隨著金融市場日益向數(shù)字化、自動化轉型,RWA將逐漸成為全球資本市場的重要組成部分。隨著技術的進步和市場的成熟,未來RWA賽道將可能出現(xiàn)更多行業(yè)整合和并購的機會,一些領先的RWA平臺和項目可能會成為Blockchain行業(yè)的“獨角獸”。在這個過程中,投資者不僅可以獲得直接的資產(chǎn)回報,還可能參與到Blockchain金融創(chuàng)新的“紅利”中。因此,RWA賽道的投資機會將越來越多,投資者需要及時把握市場動態(tài),靈活調整投資策略,才能在這一創(chuàng)新型市場中獲得最大的回報。

免責聲明:RWA賽道深度研究報告:傳統(tǒng)金融與加密市場的融合之路文章轉發(fā)自互聯(lián)網(wǎng),版權歸其所有。

文章內容不代表本站立場和任何投資暗示。加密貨幣市場極其波動,風險很高,可能不適合所有投資者。在投資加密貨幣之前,請確保自己充分了解市場和投資的風險,并考慮自己的財務狀況和風險承受能力。此外,請遵循您所在國家的法律法規(guī),以及遵守交易所和錢包提供商的規(guī)定。對于任何因使用加密貨幣所造成的投資損失或其他損失,本站不承擔任何責任。

Copyright © 2021.Company 元宇宙YITB.COM All rights reserved.元宇宙YITB.COM